你有没有想过,当你手握那些神秘的加密货币时,是不是也在想:“这玩意儿我该怎么报税啊?”别急,今天就来给你好好捋一捋加拿大那边的加密货币报税情况,让你心里有数,报税无忧!

加拿大加密货币报税,了解一下

在加拿大,加密货币被视为财产,和股票、债券一样,需要申报纳税。那么,具体要交多少税呢?这就得从几个角度来分析了。

一、加密货币的资本利得税

首先,我们要知道,加密货币的资本利得税是按照你的收益来计算的。简单来说,就是你卖出加密货币时,所得的利润要交税。

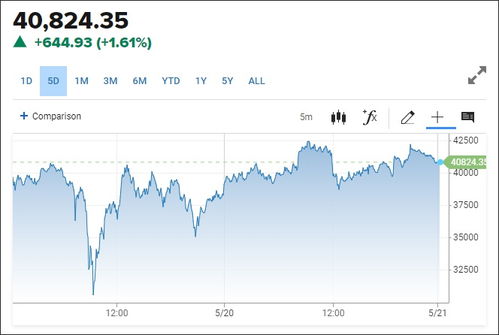

在加拿大,资本利得的税率是根据你的总收入来决定的。如果你的总收入在40,000加元以下,税率是50%;如果超过40,000加元,税率是33.3%。不过,这个税率还会根据你所在省份的税法有所不同。

举个例子,假设你在2020年以10,000加元的价格买入了一种加密货币,然后在2021年以15,000加元的价格卖出。你的资本利得是5,000加元。如果你的总收入在40,000加元以下,你需要交2,500加元的税;如果超过40,000加元,你需要交1,665加元的税。

二、加密货币的股息税

如果你持有加密货币,并且这些加密货币产生了股息,那么这部分收入也需要申报纳税。

在加拿大,股息税的税率是根据你的总收入来决定的。如果你的总收入在40,000加元以下,税率是15%;如果超过40,000加元,税率是26.5%。同样,这个税率也会根据你所在省份的税法有所不同。

举个例子,假设你在2020年买入了一种加密货币,并在2021年收到了500加元的股息。如果你的总收入在40,000加元以下,你需要交75加元的税;如果超过40,000加元,你需要交133加元的税。

三、加密货币的利息税

有些加密货币可能会产生利息,这部分收入同样需要申报纳税。

在加拿大,利息税的税率是根据你的总收入来决定的。如果你的总收入在40,000加元以下,税率是15%;如果超过40,000加元,税率是26.5%。不过,这个税率也会根据你所在省份的税法有所不同。

举个例子,假设你在2020年买入了一种加密货币,并在2021年收到了100加元的利息。如果你的总收入在40,000加元以下,你需要交15加元的税;如果超过40,000加元,你需要交26.5加元的税。

四、加密货币的损失如何处理

如果你在交易加密货币时出现了亏损,这部分损失可以在一定程度上抵消你的资本利得税。

在加拿大,你可以将加密货币的亏损用于抵消过去三年的资本利得,或者在未来三年内抵消未来的资本利得。不过,需要注意的是,亏损不能用于抵消股息税或利息税。

举个例子,假设你在2020年买入了一种加密货币,然后在2021年以低于买入价的价格卖出,产生了1,000加元的亏损。这部分亏损可以在2021年抵消你的资本利得税,或者在未来三年内抵消未来的资本利得税。

五、如何申报加密货币的税

在加拿大,申报加密货币的税需要在个人所得税申报表中填写相应的表格。具体来说,你需要填写T3表格(用于报告股息)和T5013表格(用于报告加密货币交易)。

在填写这些表格时,你需要提供以下信息:

- 加密货币的交易日期

- 加密货币的交易金额

- 加密货币的买入价和卖出价

- 加密货币的股息或利息收入

如果你不确定如何填写这些表格,可以咨询专业的税务顾问或者使用在线报税软件。

加拿大的加密货币报税虽然有点复杂,但只要掌握了这些基本规则,你就能轻松应对。记住,及时申报,合理规划,让你的加密货币投资更加安心!